엔비디아 랠리 아쉬워 말자: 더 큰 수익 성장 예상되는 저평가 주식 8종목

작성자 정보

- 해선ATM 작성

- 작성일

컨텐츠 정보

- 4,067 조회

본문

By Ismael De La Cruz

(2024년 2월 26일 작성된 영문 기사의 번역본)

- 투자자들의 낙관적 심리(44.3%)는 여전히 강세를 유지하고 있으며 이번 주도 과거 평균(37.5%)를 사회하고 있다.

- 엔비디아가 급등하고 있지만, 다른 종목이 올해 더 큰 상승세를 기록할 수 있다.

- 오늘은 엔비디아보다 더 오를 수 있는 종목을 살펴보고, 다양한 펀드를 통해 ‘매그니피센트 7’ 종목에 투자할 수 있는 방법을 알아본다.

기술 섹터가 S&P 500 지수 강세를 이끈 핵심 동인이었으며 특히 ‘매그니피센트 7’ 종목 중심으로 랠리가 나타났다.

그중 엔비디아(NASDAQ:NVDA)는 가장 큰 폭으로 상승했을 뿐만 아니라 다른 주요 종목의 실적을 크게 앞지르면서 두각을 보였다.

‘매그니피센트 7’ 종목 모두 실적을 발표한 후 비교해 보면 눈에 띄는 차이가 있다.

엔비디아 외 다른 6개 종목은 평균 15%의 매출 증가율을 보인 반면(애플(NASDAQ:AAPL) +2%, 메타 플랫폼스(NASDAQ:META) +25% 등), 엔비디아는 265%라는 인상적인 수치를 기록했다.

엔비디아는 계속 엄청난 상승세를 이어갈까? 시간이 지나야 알 수 있을 것이다. 하지만 투자자들은 올해 엔비디아보다 더 나은 성과를 낼 수 있는 대체 종목을 주시해야 한다.

엔비디아가 크게 주목을 받았지만, 지난 4년 동안 2020년 2월 19일 이후 엔비디아의 963% 성장률을 뛰어넘는 성과를 거둔 종목들이 있다.

예를 들면, 셀시우스(NASDAQ:CELH)(+3,030%), 안테로 리소시스(NYSE:AR)(+1,232%), 레인지 리소시스(NYSE:RRC)(+871%), 빌더스 퍼스트소스(NYSE:BLDR)(+557%), 쇼크웨이브 메디컬(NASDAQ:SWAV)(+514%), EQT(NYSE:EQT)(+509%) 등이다.

또한 매그니피센트 7 종목은 아니지만 주목할 만한 AMD(NASDAQ:AMD)는 S&P 500 지수 25위, 나스닥 100 10위에 올랐다.

2024년 수익 성장률 전망치를 보면 다음과 같은 일부 기업만이 엔비디아를 앞설 것으로 예상된다.

- 보험사 올스테이트 (NYSE:ALL): 예상 주당순이익 증가율 +1,211%

- 제약 및 화학 기업 머크 앤 컴퍼니 (NYSE:MRK): +466%

- 스탠리 블랙앤데커 (NYSE:SWK) +184.6%

- 에스티 로더 (NYSE:EL) +125.9%

- 타이슨 푸드 (NYSE:TSN) +125.1%

- 파라마운트 글로벌 (NASDAQ:PARA) +115.3%

- 일라이 릴리 (NYSE:LLY) +98%

- 타르가 리소시스 (NYSE:TRGP) +82.3%

‘매그니피센트 7’ 노출 위해 ETF 투자 고려해야 할까?

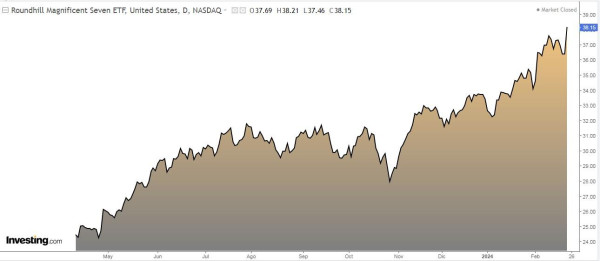

Roundhill Magnificent Seven ETF(NASDAQ:MAGS)는 ‘매그니피센트 7’에 대한 노출을 제공하는 펀드다.

2023년 4월 11일 ‘Roundhill BIG Tech (BIGT)’라는 이름으로 거래를 시작했고, 2023년 11월 9일에 현재 이름으로 변경되었다.

MAGS 펀드에는 다음과 같은 4가지 이점이 있다.

- 정확성: 매그니피센트 7 종목에 투자하고 종목 움직임을 활용할 수 있다.

- 단순성: 7개 회사 주식을 매수하는 것보다 ETF 투자가 훨씬 간편하다.

- 비용: 모든 주식에 대한 수수료를 지부하는 것보다 연 0.29%의 운용수수료를 지불하는 것이 저렴하다.

- 적응: 분기마다 동일 비중으로 리밸런싱되므로 지속적인 노출을 보장한다.

현재 MAGS 펀드의 노출 비중은 다음과 같다.

- 엔비디아 20.03%

- 타깃 (NYSE:TGT) 17.12%

- 아마존 (NASDAQ:AMZN) 14.35%

- 마이크로소프트 (NASDAQ:MSFT) 13.87%

- 알파벳 (NASDAQ:GOOGL) 12.93%

- 애플 12.03%

- 테슬라 (NASDAQ:TSLA) 9.52%

투자자 심리 (AAII)

향후 6개월 동안 주식이 상승할 것으로 기대하는 낙관적 심리는 2.1%p 상승한 44.3%로 과거 평균 37.5%를 상회했다.

향후 6개월 동안 주식이 하락할 것으로 기대하는 비관적 심리는 26.2%로 과거 평균 31%를 하회했다.

2024년 글로벌 주요 증시 순위

- 일본 니케이 +17.24%

- 유로 스톡스 50 +7.77%

- 이탈리아 FTSE MIB +7.74%

- 미국 나스닥 +6.87%

- 미국 S&P 500 +6.74%

- 프랑스 Cac francés +5.61%

- 미국 다우존스 +4.03%

- 독일 Dax +3.99%

- 스페인 Ibex 35 +0.28%

- 영국 FTSE 100 -0.35%

- 중국 항셍 -1.89%

***